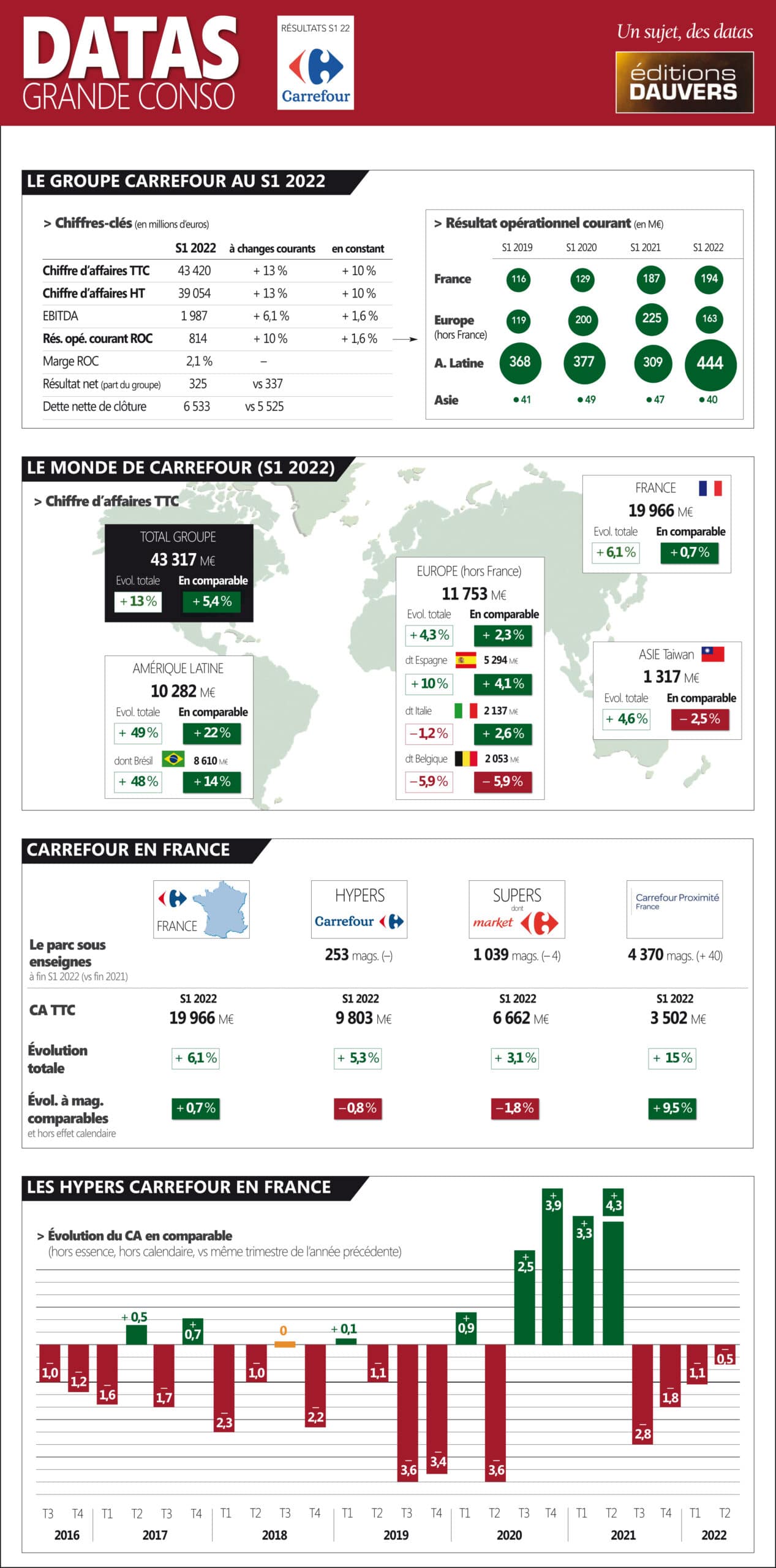

Alors que Walmart vient de réviser à la baisse ses prévisions de résultats, la copie de Carrefour – rendue publique ce soir – était très attendue ! Elle est globalement bonne. Sur le premier semestre, le chiffre d’affaires atteint 43,4 milliards d’euros TTC, en hausse de 13,2 % (et + 5,4 % en comparable) tandis que le résultat opérationnel courant / ROC progresse de 10 % à 814 M€ (+ 1,6 % en comparable).

Des résultats en apparence flatteurs mais qu’il faut relativiser. D’abord, par ce qu’il est convenu d’appeler “l’effet de change”, en clair l’évolution des devises, très favorable cette année, notamment sur le real brésilien. Illustration avec le ROC du Brésil : en hausse de 117 M€, mais 62 millions sont la conséquence des effets de change. Ensuite, second effet, il y a naturellement l’inflation qui pousse mécaniquement les chiffres d’affaires à des niveaux d’évolution que l’on ne connaissait plus !

Pour autant, impossible de réduire les résultats à ces effets. En comparable en effet (c’est-à-dire hors changes), la quasi-totalité des zones du groupe sont dans le vert et ont manifestement placé le curseur là où il le fallait entre gestion des coûts (en baisse en %, malgré une hausse en valeur brute) et la répercussion des nouveaux tarifs des fournisseurs. Illustration en France où la progression de ventes pourra paraître faible comparée à l’inflation alimentaire mais la zone “délivre” finalement son ROC : 194 M€, quasi au même niveau que l’an dernier. Bien sûr, la sortie de magasins en perte via la location-gérance a évidemment aidé mais, là encore, c’est un nouvel élément de l’alignement (presque parfait) des planètes qui permet à Carrefour de présenter cette copie globalement bonne.

“Presque” car, dans le tableau, il y a la Belgique en rouge (option sanglant vu les résultats). Les ventes reculent nettement et le pays explique la totalité de la baisse du ROC de la zone Europe a expliqué Matthieu Malige, le M. Finances de Carrefour. Ce qui permet donc d’en déduire que le ROC de la Belgique s’est effondré de 60 M€. Pas neutre pour un pays qui génère 2 milliards d’euros de CA. Et qui, en conséquence, vient de changer de patron avec l’arrivée de Geoffroy Gersdorff, l’ancien directeur marchandises groupe, et qui, si ma mémoire ne me trahit pas, sera le premier belge à diriger la Belgique. A voir si c’était ça le problème… 😉

Et pour ceux qui veulent un résumé en une infographie, c’est là >>

Après avoir répété sur ce blog depuis des mois que Carrefour laissait filer son positionnement prix en France, que l’écart se creusait avec Leclerc, que Carrefour voulait faire du résultat, que Bompard préférait ses actionnares à ses clients, etc, etc., – discours qui a eu finalement un écho ches les analystes financiers et in fine sur le cours de bourse, mais peut etre était-ce l’effet rechercé – je suis curieux d’entendre votre interprétation de la baisse de la marge brute de Carrefour au 1er semestre, chez Olivier. Ne s’agirait il pas d’investissements prix que Carrefour a réalisé au 1S?

Alors qui faut il croire : Bompard ou Dauvers ?

Ne me donnez pas le pouvoir que je n’ai pas 😉

Pour le reste, la baisse de la marge co est multi-factorielle. Il y a sans doute (un peu) d’agressivité commerciale (mais quand on voit les indices on ne peut donner plus de poids à ce facteur qu’il n’en a) et le retour du carburant dans le mix vente. Sans compter que le transfert régulier intégré > franchisé/LG produit mécaniquement un recul de la marge puisque Carrefour se “contente” alors de la marge de gros et n’a pas la marge de détail. D’ailleurs cette baisse de marge co lié à ce 3e facteur était largement attendue. Je le chronique via VIGIE GRANDE CONSO depuis des années…

Allons, allons, cher Olivier, ne faites pas le modeste ni le naïf. On sait bien que vous intervenez “gracieusement” à des manifestations organisées par des banques pour donner votre point de vue éclairé à des investisseurs financiers et autres gérants de fonds.

Et les conclusions de votre indice prix, dont vous vantez la fiabilité et la méthodologie irréprochables, à qui sont-elles destinées ? aux équipes marketing de Leclerc, Carrefour et autre Intermarché peut-être ? Comme s’ils n’avaient pas les moyens de faire leur propre relevés de prix, plus exhaustifs ?

Sauf votre respect, je ne pense pas que vous ayiez le pouvoir d’influer sur la stratégie commerciale de Carrefour marlgré votre cris d’alarme sur leur pricing. En revanche, c’est grisant de voir le cours de bourse de Carrefour dévisser quand les analystes s’alarment d’une guerre des prix en France sur la base “de certains indices prix”…

Mais pour revenir à la stratégie taifaire de Carrouf, l’avenir le dira. Si les parts de marché ne s’infléchissent pas au cours des prochains mois, c’est soit qu’ils n’ont pas augmenté les prix autant que vous le prétendez. Soit que leurs clients sont stupides ou aveugles !

Cher Norbert (puisqu’on y va dans les politesses, ce qui n’est jamais bon signe dans le fond de ce qu’on à dire ou écrire, me trompe-je ?)

1/ naturellement que je partage mes observations / convictions / analyses. Gracieusement ou pas d’ailleurs puisque certains de ces investisseurs sont même abonnés à certaines de nos publications (comme je les espère abonnés à LSA, Les Échos ou autres !). Donc pire que ce vous suggérez, ils me… payent.

2/ DISTRI PRIX à présent. Créé en 2013 avec une seule ambition : rendre public ce qui ne l’était pas. Que je sache, vous ne connaissez aucun indice aussi robuste ET public. Ca n’a pas changé depuis. Donc je suis fier d’avoir créé un indice qui permette à ceux qui n’ont pas accès à Opus Nielsen ou GPS IRI (soit 95 % au bas mot de mes lecteurs, excusez moi de penser à eux 😉 d’avoir une vision des positionnements et surtout des évolutions.

3/ Sur mon pouvoir. Nous sommes d’accord ! Je n’ai ni le pouvoir ni même l’envie d’influer sur les décisions de X ou Y. Je partage juste mon avis, mes analyses, mes convictions, ensuite chacun fait comme il l’entend. Si vous me suivez bien, vous devez me savoir trop attaché à ma liberté pour en vouloir à celle des autres. Donc, soyez rassuré, aucune vélléité en la matière.

4/ Vous en déduirez donc que voir le cours de bourse monter ou descendre m’en touche une (vous connaissez la suite). C’est une information parmi d’autres, que je regarde, chronique parfois mais qui me fait ni chaud ni froid. N’imaginez donc aucun plaisir personnel devant des courbes de Boursorama.J’ai des travers mais pas celui là.

Sur ce, puisque je sens que DISTRI PRIX vous agace, épargnez vous sa lecture quand il va prochainement sortir (et quand je pointerai la dérive à venir d’Intermarché qui sera, comme celle de Carrefour, totalement factuelle), je serais trop contrarié de vous faire souffrir.

Olivier

La liberté c’est une chose. L’indépendance en est une autre.

C’est évidemment très généreux de votre part de penser à tous vos lecteurs qui n’ont pas accès aux coûteux indices prix Nielsen ou IRI (en vous lisant, j’aurais presque entendu Michel-Edouard Leclerc quand il parle de ses combats pour le carburant, la pharmacie, etc… à croire qu’il gère une entreprise philantropique, lui aussi !), mais un blog gratuit ca ne nourrit pas son homme (a fortiori lorsque la petite entreprise en question a plusieurs associés).

Peu m’importe l’intérieur de votre slip (ie si ca vous en touche une), mais je m’interroge simplement si parfois vous n’êtes pas un peu juge et partie (ou en d’autres termes si vous n’avez pas parfois “le cul entre deux chaises” pour revenir à un endroit de votre anatomie qui vous semble cher), puisque que parfois vous dispensez également vos connaissances et bons conseils à certains distributeurs. Entendons nous bien : loin de moi l’idée de vous reprocher de gagner votre croûte, je ne suis pas moi-même retraité ou rentier. Mais je note simplement que vous semblez avoir la dent plus dure avec certains distributeurs (cotés) que d’autres (cotés également). Et ce qui me chiffone, ce n’est pas votre liberté (que je respecte bien évidemment et qui vous appartient), mais votre indépendance (à ce je que je sache, vous n’êtes plus journaliste ?)

Sur ce, je vous laisse le mot de la fin car je pars en vacances demain et je vous en souhaite également de bien bonnes !

Norbert

Re-

Le problème n’est pas le mot de la fin mais la réalité. Ben, non, je ne dispense aucun conseil. Trouvez moi une facture de conseil et on en reparle. A tous les patrons qui m’ont sollicité pour ça (sans doute la rançon d’une expertise supposée), je réponds toujours à l’identique (et encore la semaine dernière, le hasard fait bien les choses) : on pourra se voir autant que voulu pour bavarder du métier et des enjeux, mais il n’y aura jamais de “recos” de ma part et encore moins de factures. Et, de fait, il n’y en a jamais eu.

Sur mon penchant personnel. Vous me lisez mal, parce que je l’écris régulièrement, j’assume totalement un prisme pro-indépendant. Ni Leclerc, JouéCLub, Système u ou Atol, non non, un prisme pro-indépendant en général. Pour 2 raisons : 1/ je crois fondamentalement à la superposition du capital et du travail (d’ailleurs vous avez noté que je me l’applique et c’est d’ailleurs pour ça que je n’ai que des associés, auxquels je n’ai évidemment pas vendu des actions mais donné, ça vous en bouchera un coin mais on peut avoir de très puissants moteurs de vie autre que l’accumulation). 2/ le modèle indépendant (qu’il soit coopératif ou franchisé) répartit mieux la richesse sur le territoire que le modèle intégré, qu’il soit en Bourse ou non. Donc oui je l’assume et mieux le revendique.

Sur la santé économique de la TPE Dauvers. Le blog est effectivement en libre-accès et très faiblement monétisé (quand je le compare à d’autres médias). Simplement parce que le reste fonctionne plutôt pas mal merci. Qu’il s’agisse des publications (VIGIE GRANDE CONSO pour l’essentiel, mais aussi études et livres) et des conférences (pour le coup je ne me suis jamais caché parce que j’aime l’exercice de la scène, j’ai encore bien le droit de l’aimer !). Et comme avec mes associés nous partageons le dogme de la non-croissance, on est super à l’aise 😉

Et puis (parce que j’assume à peu près tout dans ma vie ), j’ai effectivement du rendre ma carte de presse (que j’avais en qualité de rédacteur en chef de Linéaires et Rayon Boissons) quand je suis devenu éditeur. 1/ Parce que c’est la règle (un directeur de la rédaction peut l’avoir, un éditeur (en clair l’étage supérieur dans la presse) ne peut pas l’avoir) 2/ et parce que je pense bien que ma pratique du métier (suis pas du genre à faire du journalisme de bureau en recopiant des communiqués de presse, si ?) ne laisse aucun doute sur mon activité. A part, peut-être, ceux qui veulent y voir un “angle d’attaque”. Mais si tel est le cas, cf ma remarque anatomique.

Donc, cher Norbert, que vous ne partagiez pas mes avis sur le retail, mes analyses, mes chemises, mes vestes ou plus généralement celui que je suis, je le respecterais infiniment. Donc vous pouvez même le dire et l’écrire. Je ne vous apporterais aucune contradiction (sur les faits qui me concernent, je pense en revanche être mieux informé que vous d’ou ces précisions que vous permettez d’apporter à ceux qui se poseraient les mêmes questions).

Quand on sait que dans ce petit pays qu’est la Belgique, il y a des supermarchés à tous les coins de rue et qu’ils ont des tarifaires agressifs, je ne vois pas comment Crf va se refaire la cerise ..!

Bref, un sparadrap qui va coller aux doigts longtemps, je le crains…