PMP Strategy et Skeepers ont mené une étude à large spectre (6 000 répondants et 33 000 évaluations) qui s’appuie sur l’expérience vécue par les clients. VIGIE GRANDE CONSO en a publié les résultats pour les enseignes “grande conso”.

> L’originalité de l’étude PMP Strategy / Skeepers est de mesurer “la trace émotionnelle de l’expérience vécue”. En clair de s’appuyer sur le souvenir du contact avec l’enseigne. De l’expérience d’achat découlent trois indicateurs : l’effort fourni, la propension à la recommandation (la logique du NPS) et le potentiel commercial (la poursuite de la “relation” avec l’enseigne).

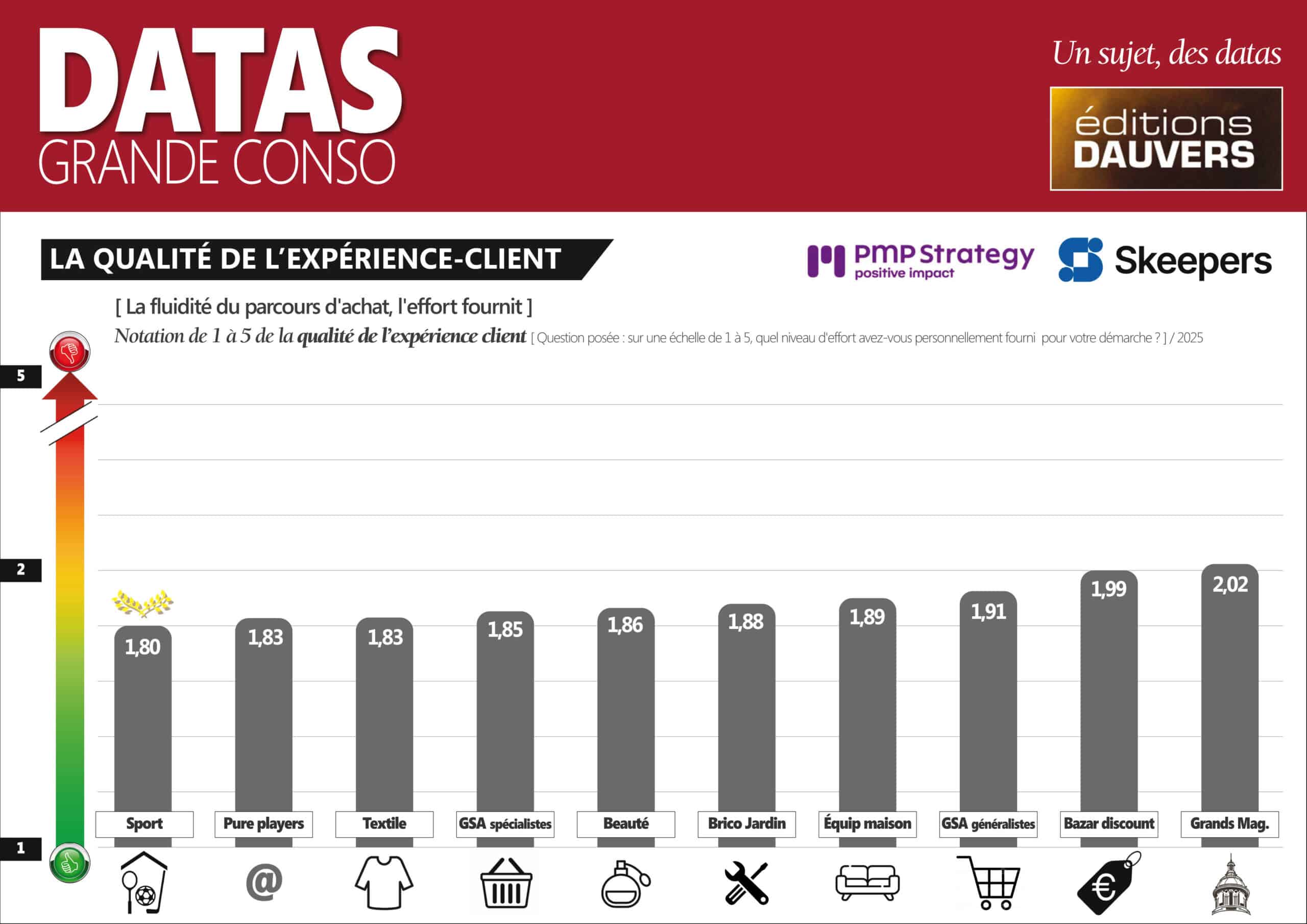

> Premier indicateur : la qualité de l’expérience-client : avec ou sans friction ? Pour ce faire, le questionnement visait à quantifier “l’effort fourni”. À 1 sur 5, l’effort était faible (donc l’expérience sans friction). À 5, le parcours d’achat nécessitait un “effort”, quel qu’il soit : accéder au point de vente, se retrouver dans l’offre, être accompagné par le personnel, etc.

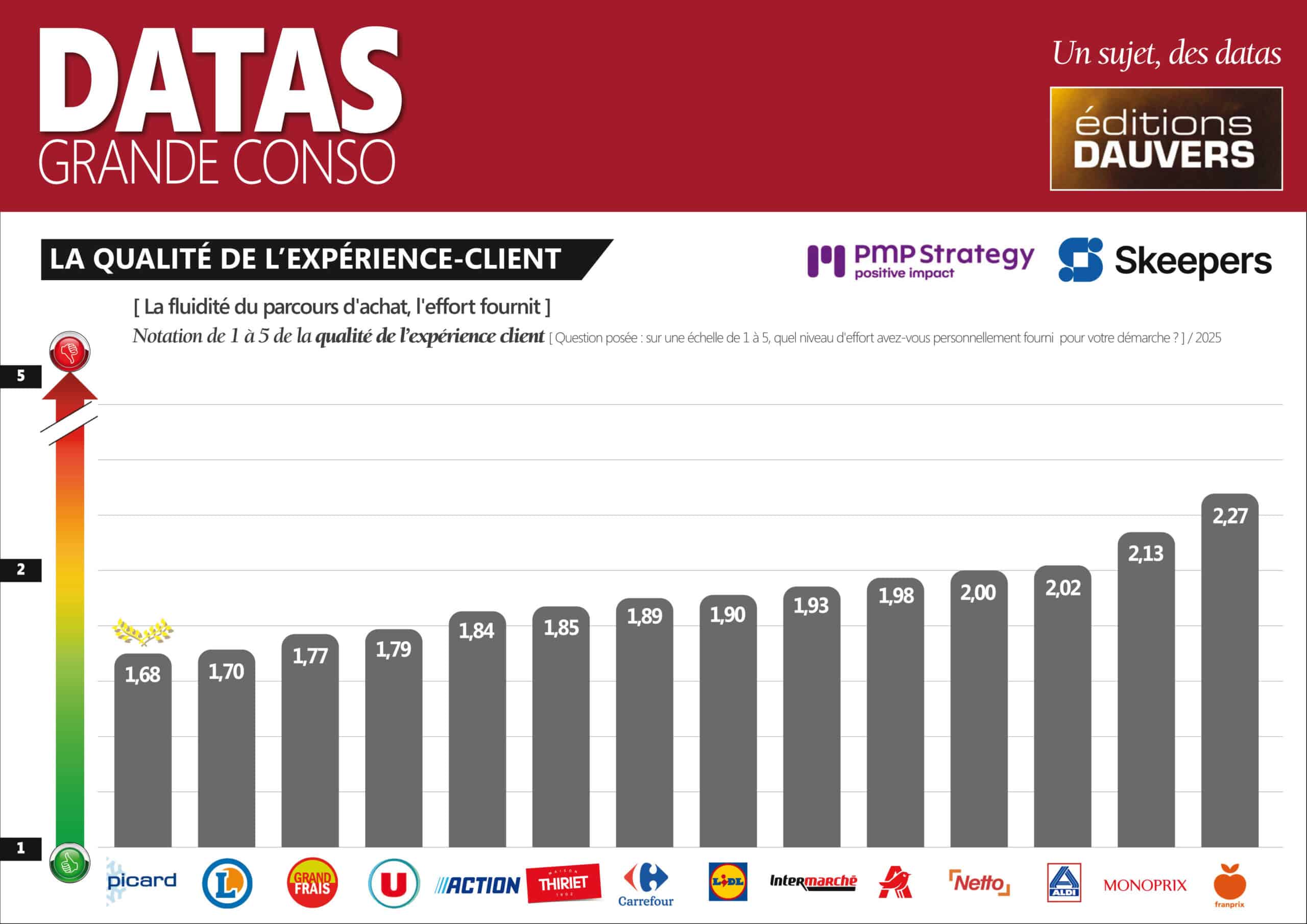

Globalement, peu d’écart entre les secteurs. Du sport aux grands magasins, les notes varient de 1,80/5 à 2,02. En revanche, la variabilité s’observe entre enseignes au sein d’un même secteur. Exemple avec la grande conso : de 1,68/5 pour Picard à 2,27 pour Franprix.

> Le succès de Picard traduit la simplicité de sa proposition commerciale. Les magasins sont de taille modeste, généralement bien tenus et l’offre courte (avec une seule référence par unité de besoin, donc un repérage facilité). À l’inverse, Monoprix et Franprix payent des magasins brouillons et à la tenue trop souvent approximative.

> En toute logique, la propension à recommander est à l’avenant. Sur la logique (sévère) du NPS, Picard obtient un score de 30, alors que Monoprix et Franprix sont en négatif. Ce qui signifie que la part des détracteurs (ceux qui notent de 0 à 6 sur 10) est supérieure à la part des promoteurs (qui notent 9 ou 10 sur 10).

> Autre enseignement : qu’il s’agisse d’expérience-client ou de NPS, Leclerc et Grand Frais complètent le podium. Le succès commercial de Leclerc (dans le temps long) y trouve sa source : les prix y sont plus attractifs qu’ailleurs, mais pas au détriment de l’expérience.

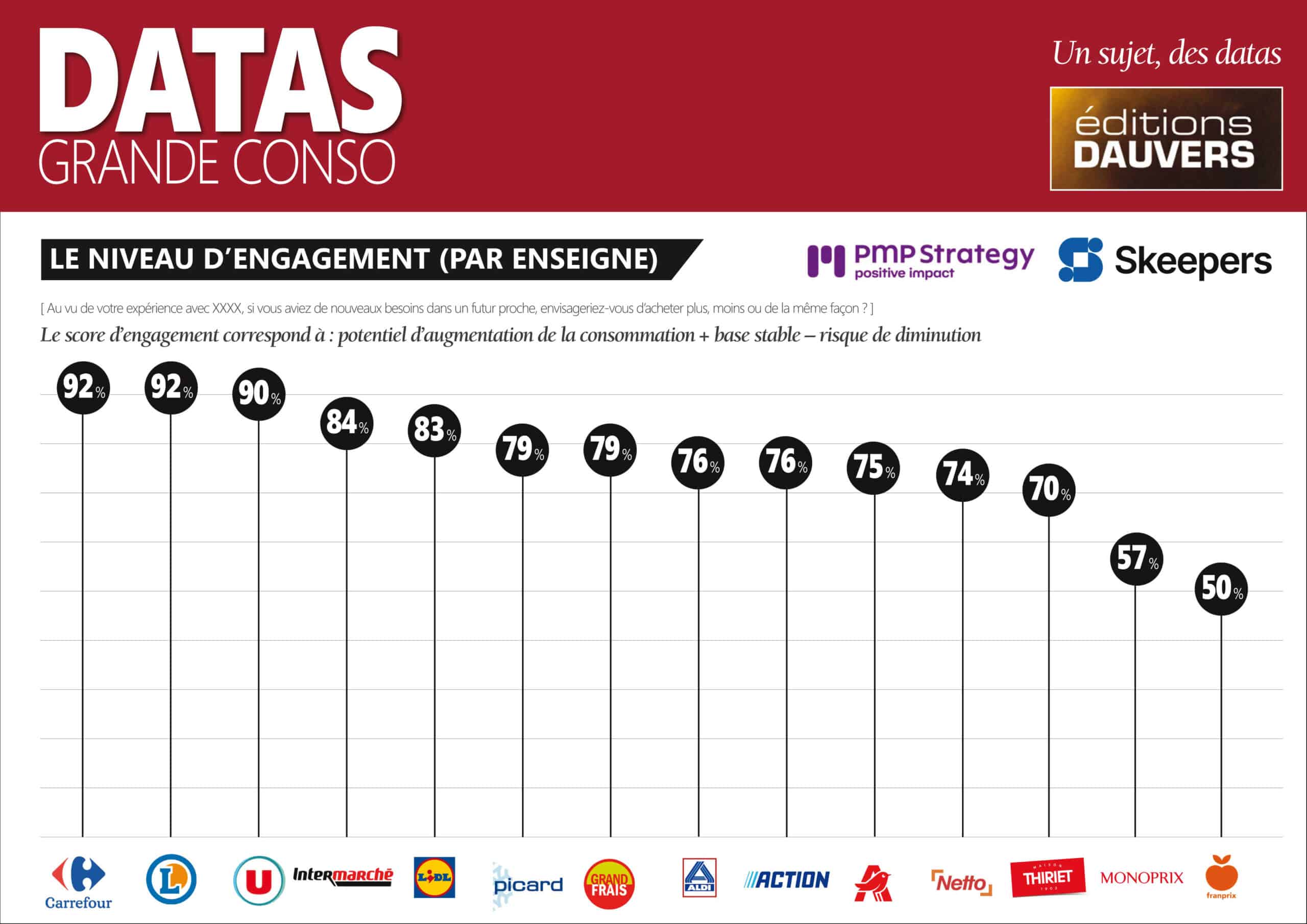

> Troisième indicateur : le “niveau d’engagement”. Tel que défini par PMP Strategy et Skeepers, il traduit le potentiel commercial : potentiel d’augmentation ou de maintien de la consommation, diminué de la part des clients qui pensent réduire leurs achats. Sur ce critère, les enseignes spécialisées (notamment Picard et Grand Frais) reculent, sans doute pénalisées par leurs prix. À l’inverse, Carrefour Leclerc et U disposent du plus grand potentiel.

> Sans surprise, sur la mesure du potentiel commercial pour le futur, Monoprix et Franprix ferment la marche. Et c’est sans doute là l’enseignement principal de l’étude : voilà deux enseignes… “faute de mieux” ! À défaut d’être désirables, elles sont présentes là où sont les clients. Mais, de fait, elles sont vulnérables.

Preuve factuelle que la période Palazzi n’inverse rien au déclin de Casino. Avant d’ouvrir des cantines il faut sauver ce qui peut l’être en améliorant l’expérience client et APRÈS développer de nouvelles offres.

Casino est foutu, c’est vraiment malheureux. Tôt ou tard ce sera la vente, voir la disparition des enseignes.

🙁

Et Auchan prend le même chemin. Aujourd’hui, dans le commerce, la méthode Leclerc est largement la plus avantageuse.

Le problème principal

C est le pouvoir d achat, si il en reste un

Avec la hausse des prix

Et les salaires miserable en France

Certains aliments deviennent un luxe et inabordable

Comme le café

L huile d olive

La viande et le poisson

Les produits laitiers

Disons la quasi totalité des produits

Voilà la source du problème !

Il me semble que, dans un avenir proche, la Coopérative U pourrait envisager le rachat des magasins Franprix et Monoprix afin de renforcer sa présence en centre-ville. Elle étudierait également la reprise d’anciens hypermarchés Casino récemment fermés et non repris, une fois les baux cédés, dans l’optique de réduire les surfaces de vente et de rendre ces sites plus attractifs. Si cette dynamique se confirme, je ne serais pas étonné qu’à l’horizon de dix ans, U devienne le leader de la distribution en France, devant E.Leclerc, alors que Casino, Auchan et Carrefour pourraient avoir disparu du paysage.