Et ce qui devait arriver… arriva. Je l’évoque depuis avril (revoir ici), le trading down – ou descente en gamme en meilleur français – est une réalité de la consommation en période de forte inflation. Au printemps, la hausse des prix alimentaire n’était encore que modérée (+ 3 % selon IRI) mais tant la trajectoire que ses conséquences étaient évidentes : 2022 serait l’année du trading down. Ce que confirme à présent IRI dans son premier bilan annuel : en volume comme en valeur, les MDD sont sur-performantes vs les marques nationales.

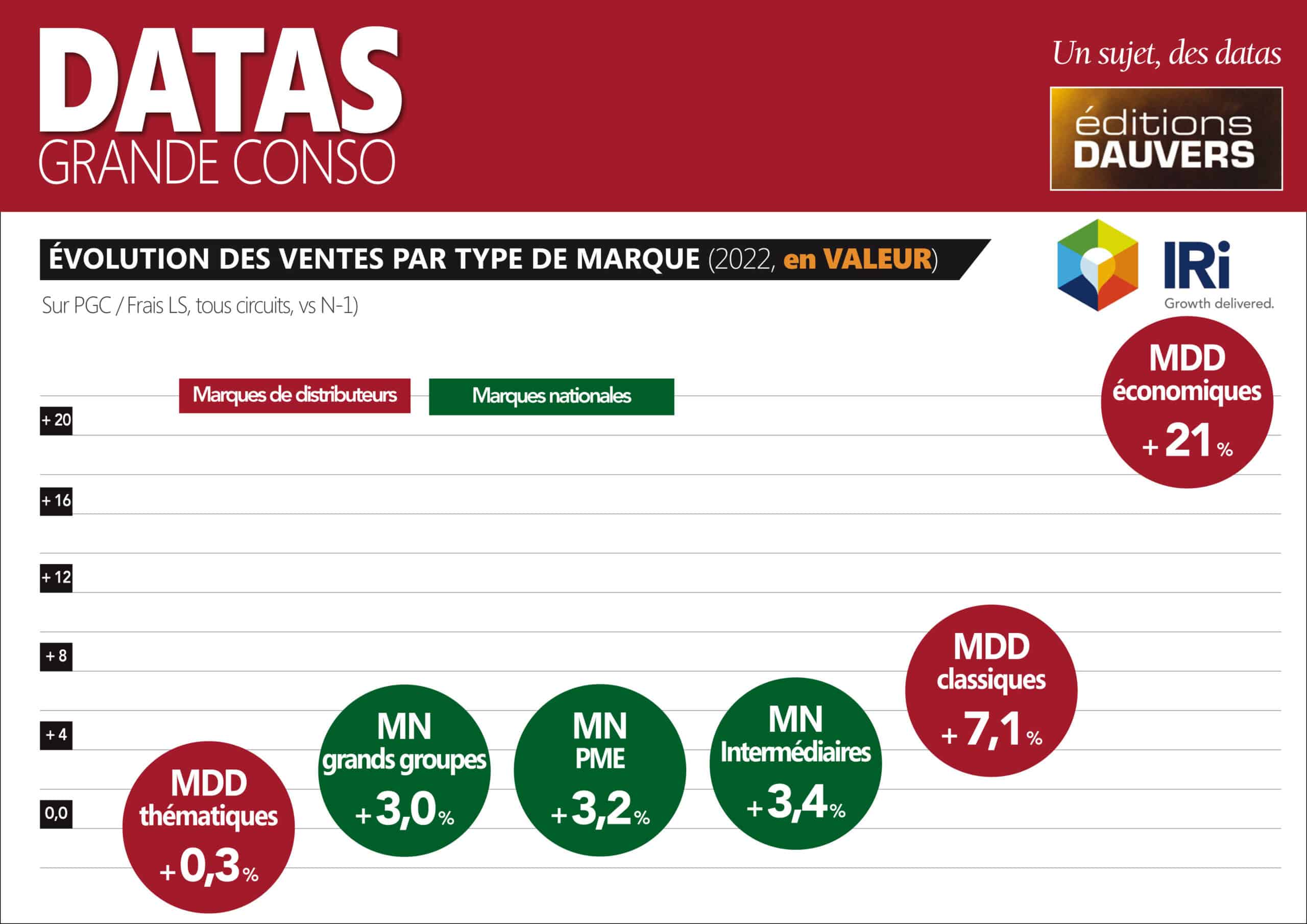

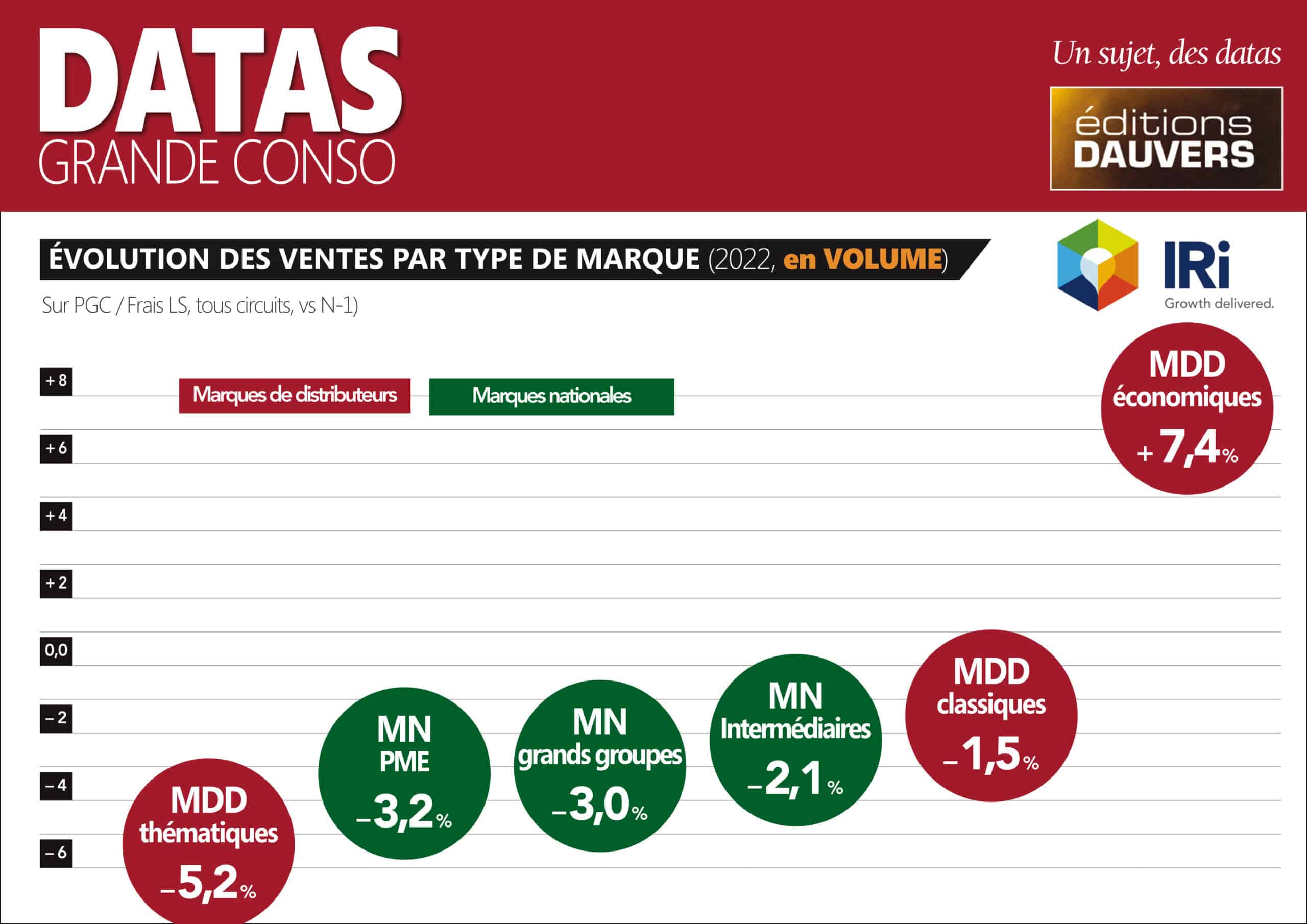

Rien d’étonnant. Le trading down est la réaction logique de clients qui cherchent à préserver leur capacité à acheter en volume en modifiant le niveau de gamme choisi. De MN vers MDD ou de MDD vers premiers prix. Ce qui, en chiffres, donne une évolution des ventes des premiers prix supérieure à 21 %, à comparer à 7 % pour les MDD “classiques” et environ + 3 % pour les marques nationales. Sans surprise là encore, les MDD thématiques (dont le bio) sont les grandes victimes des arbitrages des clients. Simplement car plus chères à l’unité de besoin que les MDD “classiques”. Bref, absolument aucune surprise dans ce bilan annuel. Et, en creux, la perspective d’une photo identique l’an prochain à l’heure du bilan 2023. Surtout si, grâce à quelques députés zélés, les industriels reprennent plus directement le pilotage de leurs prix. A date, ils rêvent d’une loi leur “redonnant le manche” ; dans un an ils pleureront l’emprise croissante des MDD. Bref, aucun n’a de mémoire puisqu’on a déjà connu ça. C’était la loi Galland. Une autre époque, un autre siècle. Bref (bis), je dois être bien vieux !

On se rend également compte avec ce graph que les prix de la MDD fluctuent plus que le MN et surtout impacte plus rapidement la hausse des couts (+7 en vol mais +21% en val !)